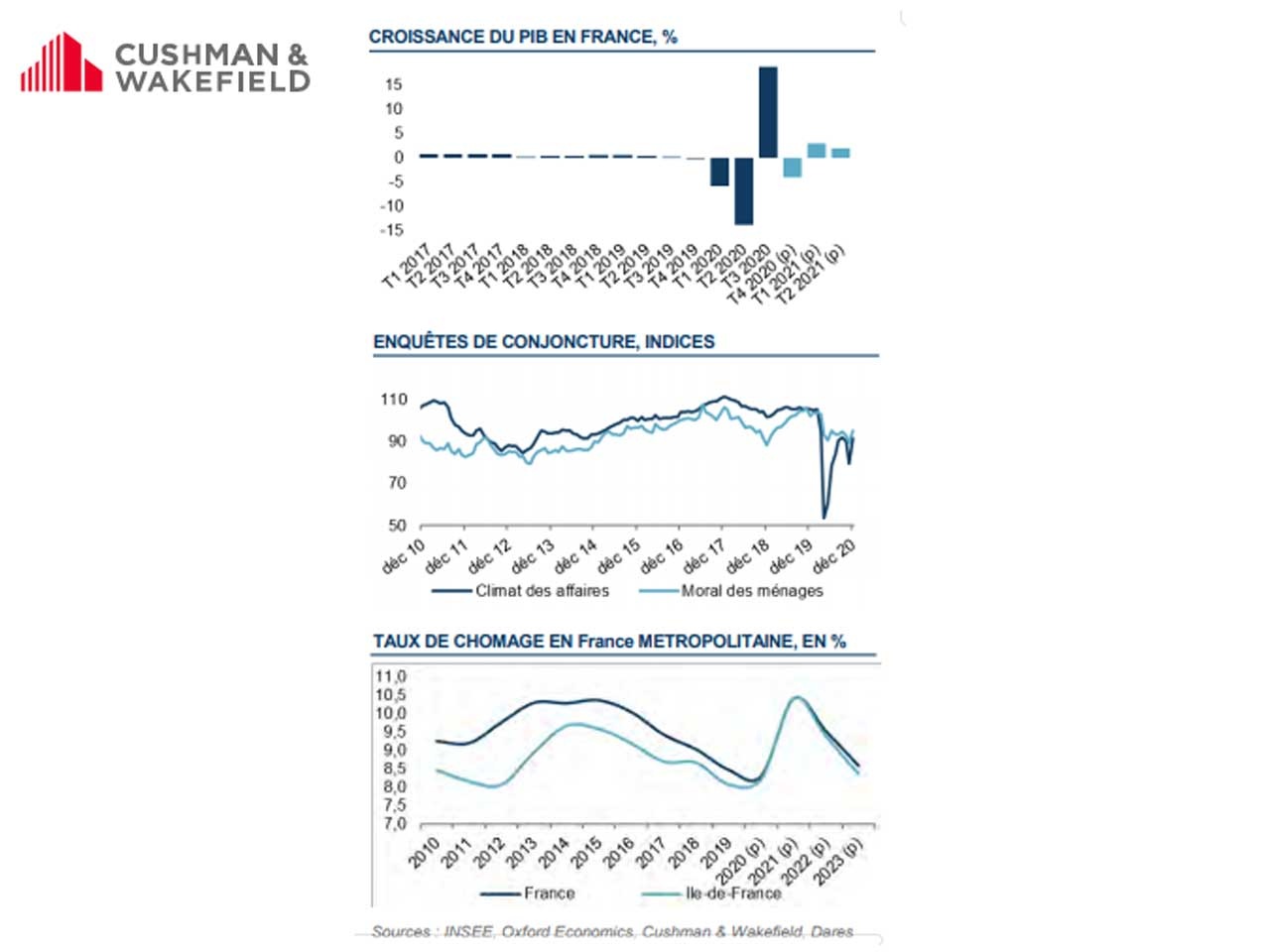

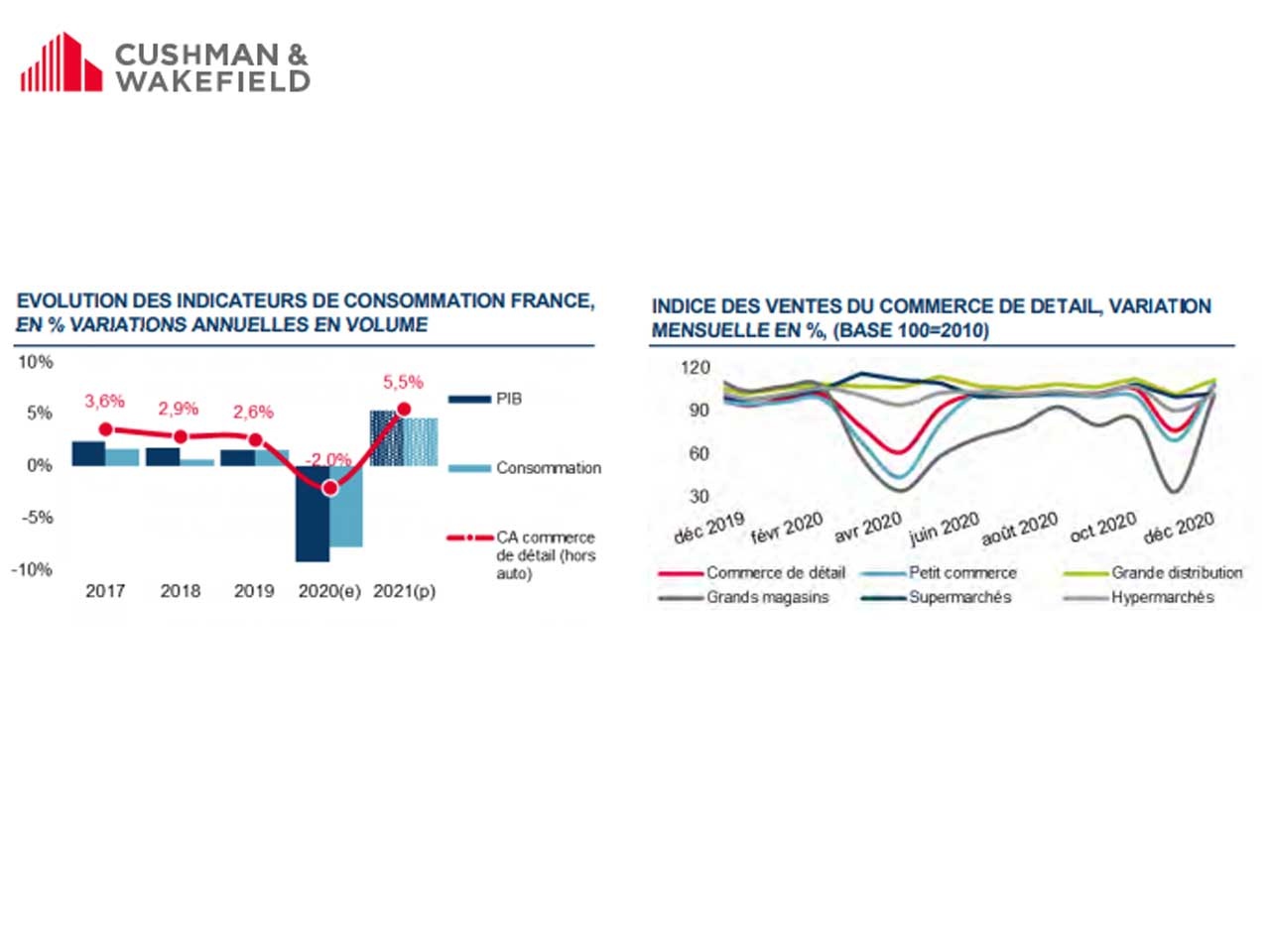

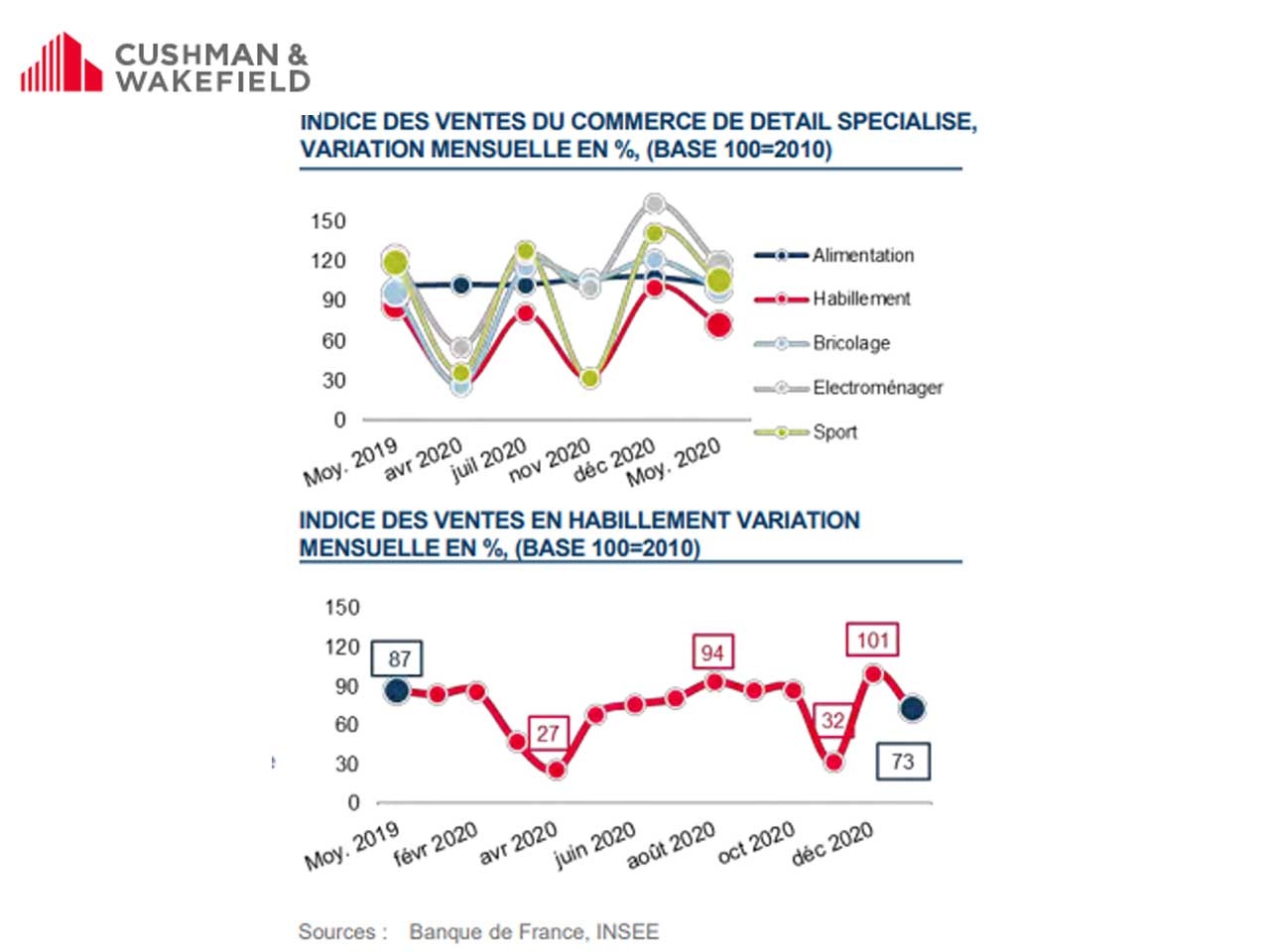

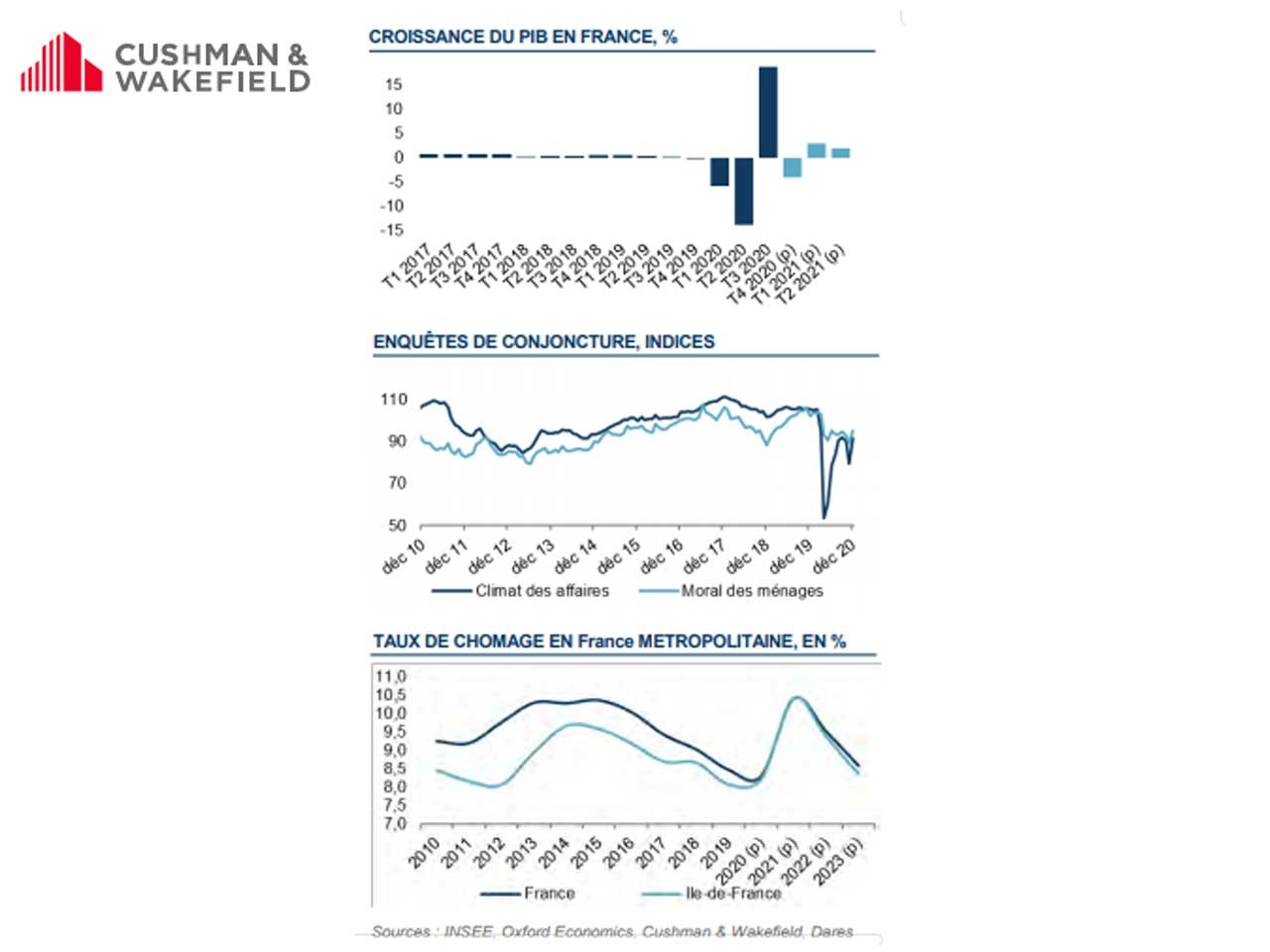

Selon la dernière étude de Cushman & Wakefield portant sur le bilan 2020 des commerces en France, l’année 2020 s’est achevée sur fond de récession (-9% pour le PIB), une décroissance conditionnée par l’évolution de la pandémie Covid-19 et ses conséquences sur l’économie du pays. Consommation des ménages et chiffres d’affaires ont suivi le rythme des restrictions sanitaires alternant périodes de fermetures, reprises et ouvertures partielles des commerces, et enregistré des performances erratiques et divergentes selon les secteurs. La frontière entre commerces » essentiels « et » non essentiels « s’est creusée en fin d’année avec un impact sur les résultats annuels qui oscillent entre légère hausse pour les commerces alimentaires (+2,5%) et une chute plus vertigineuse pour une grande partie des commerces spécialisés (-17% en habillement, -22% en parfumerie/beauté) avec en » entre-deux « que sont les secteurs des jeux et jouets ou le bricolage, qui ont su tirer parti tant bien que mal de la situation.

Ces 12 mois de crise en » W « ont rebattu les cartes du fonctionnement des commerces et remis les flux de fréquentation au centre de l’attractivité du marché. Cet état de fait a fortement pénalisé les pôles commerciaux dépendants du tourisme international et des activités tertiaires qui, à ce jour, n’ont pas retrouvé leurs flux de clientèle et sont de ce fait particulièrement fragilisés dans leurs performances.

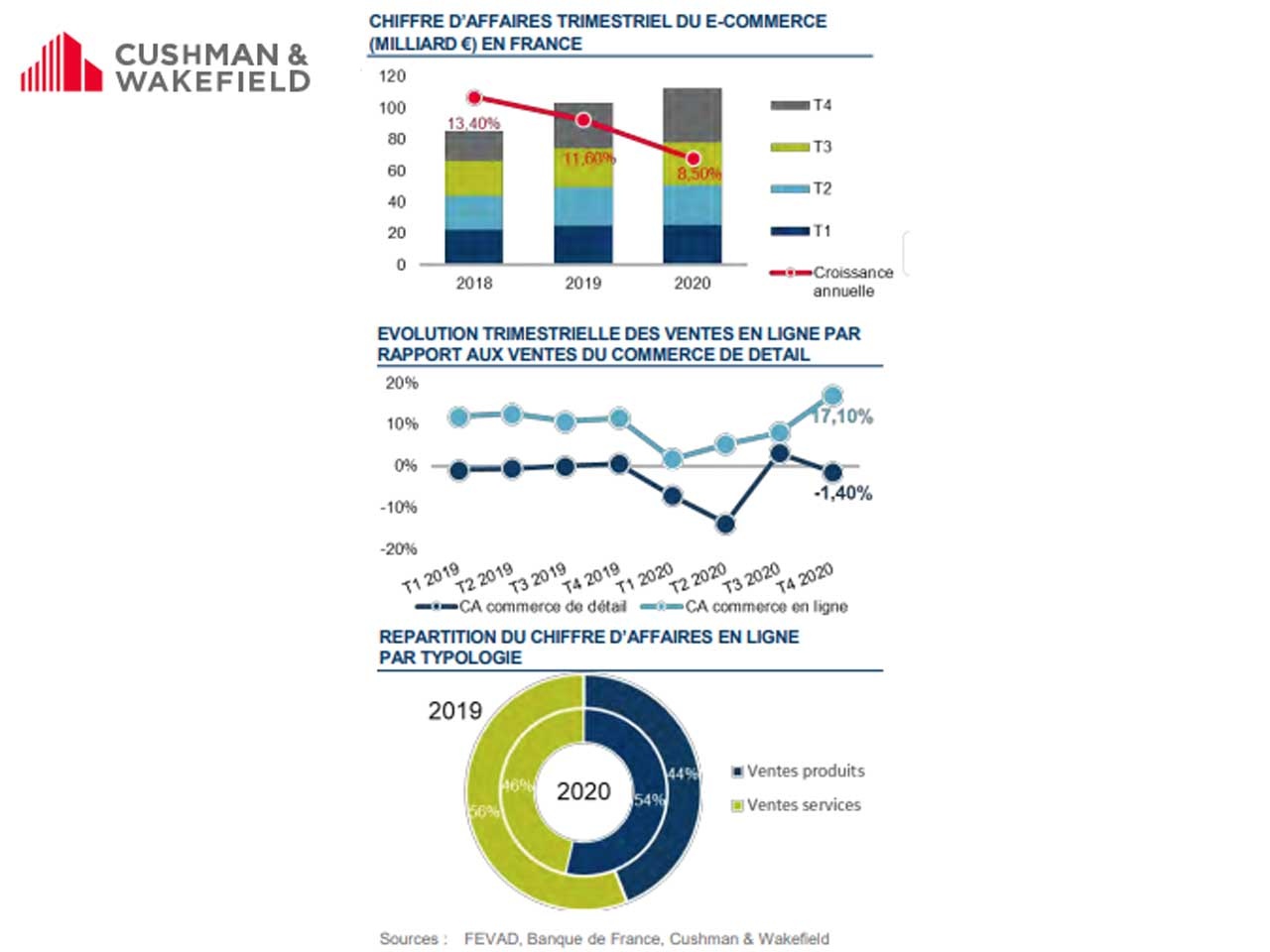

Le e-commerce a pris le relais des commerces physiques et enregistré une forte croissance des ventes de produits (+32%), sans pour autant réussir à compenser les pertes enregistrées dans le commerce physique.

Dans un contexte aussi incertain, le programme des ouvertures d’ensembles commerciaux a d’office été freiné par un ralentissement forcé de l’activité, avec des perspectives de croissance du secteur revues à la baisse (confiance des ménages, consommation, chiffres d’affaires). Enseignes et bailleurs ont par ailleurs mobilisé une partie de leur attention dans les renégociations portant sur les points de vente existants, retardant pour un temps leurs politiques de développement respectives.

On constate ainsi un net recul des ouvertures en 2020 de – 49% par rapport à 2019 avec un total aux alentours de 330 000 m² inaugurés, en centres commerciaux et retail parks.

Le pipeline des centres commerciaux décroit légèrement de manière structurelle depuis quelques années, traduisant une maturité du format d’origine qui implique plus d’extensions/restructurations qu’il ne connait de créations (28% des ouvertures en 2020).

En revanche, le segment plus récent des retail parks et parcs d’activités commerciales a essuyé de nombreux reports et annulations en 2020 pour terminer l’année sur un niveau d’ouvertures record de 160 000 m² seulement soit – 62% par rapport à 2019. » Néanmoins, quelques projets d’envergure sont prévus dans les mois à venir comme les concepts » Shopping Promenade « de Vendenheim et Claye-Souilly développés par Frey qui totalisent à eux deux plus de 100 000 m². « commente Christian Dubois, Head of Retail Services France. » Ces réalisations devraient rassurer le marché sur la pertinence d’un modèle qui a fait preuve d’une très grande résilience en cette période de défiance sanitaire. Le retail park devrait offrir de belles opportunités aux enseignes qui se développent actuellement grce à une grande maîtrise des coûts, combinée à un format adapté aux contraintes sanitaires «.

Après l’année exceptionnelle que fut 2019 sur le marché de l’investissement (près de 6 milliards d’euros investis en commerce), l’activité de ces 12 derniers mois a malgré tout permis de réaliser un volume d’investissement de près de 4,3 milliards d’euros, soit à peine en-deçà de la moyenne décennale.

Deux facteurs principaux sont à l’origine de cette performance :

- Une grande partie des opérations concrétisées cette année ont bénéficié de report de promesses vers les 3ème et 4ème trimestre et ont été négociées à des conditions financières de pré-crise ;

- Le volume 2020 a été alimenté pour 25% par une transaction d’un volume » exceptionnel « de plus d’un milliard d’euros : la cession de 54,2% de 5 centres commerciaux détenus par UNIBAIL RODAMCO WESTFIELD à la joint-venture composée de CREDIT AGRICOLE ASSURANCE et LA FRANCAISE REIM.

L’année 2020 a par ailleurs compté quelques belles opérations comme la cession du PRINTEMPS de Lille par LASALLE INVESTMENT MANAGEMENT à la SCPI NOTAPIERRE, des acquisitions de pied d’immeuble parisiens emblématiques comme le 71/73 avenue des Champs-Elysées par BMO REAL ESTATE et le 6-12 rue du Faubourg Saint-Honoré par INVESCO pour le compte d’une joint-venture BVK/NAEV, ou encore la poursuite des cessions de portefeuilles de supermarchés CASINO et magasins MONOPRIX orchestrées par MERCIALYS et CASINO.

» Ces opérations portent généralement sur des volumes conséquents (supérieurs à 50 millions d’euros) et assurent un fonds de roulement au sein d’une classe d’actifs bousculée mais qui bénéficie toujours d’une forte attractivité sur le segment core « précise Vanessa Zouzowsky, Head of Capital Markets Retail. » Le segment opportuniste également recherché porte généralement sur des volumes plus modestes. Ces typologies d’actifs » core « et » opportuniste « devraient continuer à alimenter l’activité transactionnelle dans les mois à venir, dans un contexte où les liquidités sont très présentes. Les investisseurs devraient cependant renforcer leur niveau d’attention sur les risques locatifs de leurs futures acquisitions et privilégier les actifs avec des baux récemment renouvelés ainsi que les actifs à dominante alimentaire «, ajoute-t-elle.

Ce qu’il faut retenir :

– Le contexte économique violemment perturbé par les mesures de restrictions sanitaires : au final une récession inédite de -9% sur 2020 et un recul de la consommation des ménages estimé à -7% en 2020

– Le commerce spécialisé a fortement souffert des confinements successifs et des mesures de restriction sanitaire (jauges, couvre-feux) et termine l’année à -18% selon PROCOS ;

– Le relais a été pris par le commerce en ligne qui, malgré une forte croissance des ventes de produits, n’a pas réussi à compenser les pertes du commerce physique ;

– De fortes disparités selon les secteurs d’activité en termes de performances ;

– Une baisse significative des surfaces inaugurées en ensembles commerciaux : -49% par rapport à 2019 avec de nombreux reports sur 2021 ;

– Un record du plus faible volume de m² inaugurés en parcs d’activités périphériques avec 160 000 m² (-62%) ;

– Une année pour le marché de l’investissement en commerces qui se termine avec une baisse des volumes de 35% par rapport à l’année exceptionnelle 2019, avec près de 4,3 milliards d’euros engagés ; un volume assuré par de nombreux deals négociés avant Covid.